“三类股东”问题破冰,市场期待指导细则

三板市场

三板成指:1076.47

涨跌幅-0.14%,成交额7130万;总挂牌数11600,总成交675家

三板做市:927.04

涨跌幅-0.22%,成交额6851万;做市挂牌数1307,做市成交412家

做市转让涨幅前五:

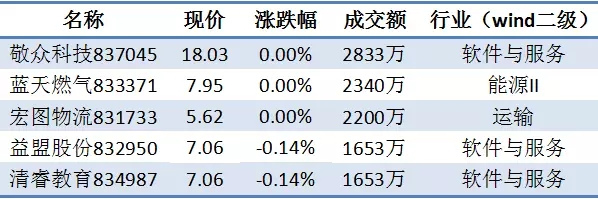

交易额前五:

三板新讯

1要闻集锦

News

“三类股东”问题破冰,市场期待指导细则

逾百家新三板拟IPO企业含“三类股东”

新三板现史上最“壕”股权激励计划

30多家上市公司欲“联姻”新三板企业

“三类股东”问题破冰,市场期待指导细则

2016年以来,随着新三板挂牌企业申请IPO数量逐步增多,部分企业出现了契约型私募基金、资管计划、信托计划等“三类股东”。为了避免IPO的不确定因素,部分在审企业对“三类股东”采取了主动清理的办法。

“‘三类股东’问题不仅涉及IPO监管政策,还涉及新三板发展问题,证监会对‘三类股东’问题的处理非常慎重。”今年1月,证监会首次明确了“三类股东”的四大审核口径。业内人士认为,证监会明确“三类股东”的审核政策,以及日前文灿股份顺利过会,让合法合规的“三类股东”吃了一个定心丸。具备“存续期明确、层层穿透、不含杠杆分级嵌套结构”的合规资金有望持续流入新三板市场,缓解当前市场流动性不足的困局。

“三类股东”问题明朗化

3月13日,文灿股份顺利过会,成为第一家携带“三类股东”成功转板的新三板挂牌企业。在此之前,挂牌企业通常采取的办法是在上会前主动清理“三类股东”。业内人士认为,这标志着困扰新三板近两年的“三类股东”问题取得了历史性突破。从发审委对文灿股份的问询来看,发审委要求发行人代表说明相关股东是否符合资产管理相关规定,其信息披露是否符合相关规定;要求保荐代表人说明核查方法、程序,并发表核查意见。

业内人士认为,除去公司基本面较好外,配合穿透核查是文灿股份此次能够成功过会的关键。“部分资管计划背后可能不是自然人直接出资,存在多层嵌套和关联交易的可能性。这就有可能造成上市公司股权不清晰。”九泰基金总裁助理、产业投资部总经理郑立昌表示,监管层从严监管高杠杆结构化产品和层层嵌套的投资主体的大方向是明确的。此前公布的四大审核口径中,前两条基本都能符合,重点是第三条穿透式披露。

业内人士认为,监管层关注的重点在层层嵌套和高杠杆,以及股东身份不透明、无法穿透等问题。符合证监会四大审核口径且配合穿透核查,是“三类股东”顺利过会的前提。

机构期待指导细则

新三板“三类股东”的数量、类型、持股比例不一,穿透式披露的难度也不一样。九泰基金5只资管计划背后的持有人合计超过400名,如果部分持有人不配合,穿透起来就可能比较麻烦。有业内人士指出,当“三类股东”持股比例较小时,比如“三类股东”只持有发行人几千股,而背后的持有人超过50人甚至更多时,穿透核查的成本就显得“付出和回报不成正比”。

“期待进一步明确关于‘三类股东’持股比例较小时的核查豁免问题。”投中研究院院长国立波表示,尽管文灿股份顺利过会,但并没有彻底解答市场上关于能否豁免核查、是否存在“5%持股线”的疑惑。

根据证监会的四大审核口径,为确保能够符合现行锁定期和减持规则,“三类股东”需对其存续期作出合理安排。“存续期如何合理安排没有细讲。比如产品2018年到期,锁定期1年,存续期就不能覆盖锁定期。此时,如果持有人不同意展期怎么办,产品如何顺利退出?展期合同的拟定以及与托管行、投资者的沟通问题比较复杂,希望监管层能有一些指导细则。”前述公募人士表示。

2逾百家新三板拟IPO企业含“三类股东”

新三板首家携带“三类股东”的企业文灿股份成功闯关IPO后,引发市场高度关注。业内人士认为,文灿股份过会,显示了“三类股东”不再成为新三板企业IPO的绝对障碍,但“三类股东”的复杂性和差异性需要正视。

数据显示,目前已有超过100家新三板拟IPO公司含有“三类股东”。其中,87家处于上市辅导期,另有20家已经申报IPO。

3新三板现史上最“壕”股权激励计划

近日,创新层公司颖泰生物(833819)抛出一份股票期权激励计划草案称,未来十年,拟授予419名董监高及核心员工高达2亿份股票期权。这是新三板史上最“壕”的员工激励计划。在此之前,新三板上股权激励数量最多的方案,是去年10月份,百合网(834214)推出的,拟向员工授予1.1亿份股票期权。

430多家上市公司欲“联姻”新三板企业

数据显示,以首次公告日期计,今年以来已经有逾30家上市公司发起对新三板企业的并购案,交易金额近百亿元。

从并购方案看,上市公司倾向于整体收购和绝对控股。从今年以来的收购方案看,这两类情况占据所有案例数量7成左右,交易金额占比则更高。收购方式方面,现金收购仍是主流,占比近7成。“现金+股权”收购方式主要出现在大额、整体收购案例中。纵向并购、多元化战略、横向并购以及业务协同等,成为上市公司并购新三板标的的主要目的。

- 上一篇: 国信证券鲁先德:券商竞逐新三板需“放眼量” 2018/3/26

- 下一篇:新三板公司成批撤回IPO申请,业绩是主因 2018/3/21